在最近的CTBC Bank Co., Ltd. v Industrial and Commercial Bank of China Limited [2024] HKCFI 2820一案中,香港法院原訟法庭(「法院」)駁回了被告以不便訴訟地原則(forum non conveniens)(「FNC」)為由提出擱置程序,將訴訟交由貴陽市中級人民法院(「貴陽法院」)進行審理的申請。在今年早些時候,本所匯報了另一起香港法院駁回類似申請的案件(於此處參見本所此前的新聞更新)。

背景

在一單涉及從南美向中國內地出售綠色石油焦的交易中,原告(中國信托商業銀行)擔任賣方的銀行,被告(中國工商銀行)則擔任買方的銀行。中國工商銀行為賣方開立了一份以其為受益人的不可撤銷信用證(「信用證」),賣方向中國工商銀行提交了所有符合要求的單據,及一張金額約為6300萬元人民幣(「款項」)的匯票,規定中國工商銀行在匯票見票後90天內付款。中國工商銀行確認了接受這些單據,並將付款日期定為2023年8月30日(「確認」)。依賴於該確認,中國信托商業銀行將該款項存入了賣方的賬戶。

隨後,在2023年8月30日之前,貴陽法院下達臨時禁令,禁止中國工商銀行支付該筆款項。該禁令與買方在貴陽法院起訴賣方及中國工商銀行貴州分行的訴訟中提出的欺詐指控有關(「內地欺詐訴訟」)。該內地欺詐訴訟是於2023年9月20日啟動的。於2023年11月22日,中國信托商業銀行在香港對中國工商銀行提起訴訟,追討信用證及匯票項下的該筆款項。

在香港訴訟程序啟動後不久,於2023年12月26日,中國工商銀行又以買方涉嫌信用證欺詐為由,另行在貴陽法院提起了訴訟,起訴賣方及中國信托商業銀行,要求撤銷確認及信用證項下的付款義務(「內地承兌訴訟」)。

不便訴訟地(FNC)原則

關於FNC的適用原則最近在ING Bank NV v Industrial and Commercial Bank of China Ltd [2024] HKCFI 2220一案中有所闡述(參見本所此前的新聞更新)。為解答是否存在另一個具有司法管轄權的可用法院可以更適當地審理訴訟以維護各方利益及實現司法公正這一問題,法院采用了三階段的測試標準:

法院的判決

經考慮並權衡所有相關因素後,法院並不認為貴陽法院明顯地或顯著地較香港法院更適合審理本案:

結論

近年來,中國內地與香港之間的跨境糾紛顯著增加。此類增長可歸因於不斷發展的經濟一體化及管轄雙方互動的復雜法律環境。隨著兩個司法管轄區的企業與個人越來越頻繁地參與貿易、投資及各類商業活動,發生法律沖突的可能性也隨之上升。香港法院以公正及恪守法治著稱,在裁決此類糾紛方面發揮著至關重要的作用。香港法院通過考慮司法管轄權、準據法及解決沖突最合適的訴訟地等因素,竭力平衡所有訴訟參與人的利益。

通過研究最近兩起基於FNC的擱置訴訟申請,可以留意到香港法院不會僅僅因為準據法是中國內地法或涉及內地因素而輕易擱置香港的訴訟程序。香港法院會仔細審查並采用嚴謹的原則性方法來深思熟慮地處理任何管轄權異議,同時兼顧所有各方的利益並維護司法公正。

請點擊此處查閱完整的判決書。

在最近Yang Zhizhong v Nomura International (Hong Kong) Limited [2024] HKCFI 2192一案中,原訟法庭(「法庭」)詳細討論了僱傭合約中的隱含條款。

楊先生(「楊」)是野村國際(香港)有限公司(「野村」)的前高級董事長。在野村終止其僱傭合約後,他向野村提出申索,要求野村賠償違反其僱傭合約所造成的損失。野村在香港從事投資銀行及股票研究業務,並受證券及期貨事務監察委員會(「證監會」)監理。

楊於 2011 年被任命為投資銀行部主席。 2015 年,他安排並出席了由他、劉女士(野村中國股票研究主管)和華泰證券股份有限公司(首次公開募股的潛在申請人)首席執行官之間的三方會議(「三方會議」)。野村隨後被授權在首次公開募股中提供協助。

2016年,證監會對野村的業務進行了例行檢查,並對三方會議表示關注,因為該會議使野村的投資銀行部門(透過推動首次公開募股賺取費用)和研究部門(透過發布研究報告影響投資大眾)之間造成了潛在的利益衝突。 在進行內部調查後,野村認為楊沒有主動採取措施來管理產生利益衝突的觀感。 這最終導致野村解僱了楊。

另外,楊當時接受了匯豐銀行的僱用要約。對此,楊與野村之間進行了有關楊離職的討論,但雙方最終未就條款達成一致。

楊聲稱野村違反了其僱傭合約的隱含條款,包括:

1) 向他發出警告信;

2) 拒絕向他發放 2016/17 業績年度的酌情獎金;以及

3) 以裁員為由終止與他之間的僱傭關係。

法庭駁回了楊的申索,並討論了僱傭合約中的隱含條款,其中包括:

互信責任

法庭確認了判斷隱含的互信責任的標準,即:

1) 僱主的行為是否相當可能破壞或嚴重損害僱主和員工之間的信任和信賴。這需要根據所有情況進行客觀評估;

2) 該行為是否有合理和合宜的因由;以及

3) 該行為是否旨在破壞或嚴重損害這種關係。

法庭被要求裁定的爭論點是,該隱含責任是否適用於:(i) 野村向楊發出警告信的決定;(ii) 野村不向楊發放2016/17 年度獎金的決定;以及(iii) 野村終止與楊之間僱傭關係的決定。法庭拒絕將這一義務套用於野村終止與楊之間僱傭關係的決定,因為這一義務涉及維護僱主與員工之間的持續關係,因此不能適用於這段關係的終止。

法庭還裁定,野村因楊的不當行為而發出警告信,並沒有違反隱含的互信責任條款,因為野村是按照野村員工手冊的規定行事的。野村拒絕發放酌情獎金的決定也沒有違反隱含的互信責任條款,因為野村做出此決定時,在楊離職討論期間,它仍然打算在楊的剩餘任期與他保持友好關係。

Braganza v BP Shipping Ltd and another [2015] 1 WLR 1661一案的義務(「Braganza義務」)

法庭確認了Braganza義務的判斷標準(即:在合約提供表面上無約制的權力或酌情權的情況下,決策者有責任真誠、合理和出於適當目的地行使此酌情權,而不是任意或反覆無常地或不以真誠的方式行使此酌情權),即:

1) 野村是否已考慮所有相關因素並排除無關因素;以及

2) 結果是否過於離譜,以至於任何合理的決策者都不可能得出這樣的結果。

法庭認為,Braganza義務適用於野村拒絕向楊發放酌情獎金的決定,並與隱含的互信責任條款並存。

法庭運用此判斷標準,認定野村在做出該決定時沒有作出不合理的行為(因此沒有違反Braganza 義務),因為野村已經考慮了所有相關因素,例如楊的不當行為及其對野村的財務貢獻不斷減少,並排除了所有無關因素。

禁止規避條款

該條款探討野村是否因為希望避免楊有資格獲得或領取獎金,而行使權利去終止與楊之間的僱傭關係(透過提前三個月書面通知或支付代通知金)。

根據事實,法庭認為,雖然楊並不是因裁員而被解僱,但野村有權提前三個月通知楊去終止與他之間的僱傭合約。終止僱傭合約的目的不可能是剝奪楊的酌情獎金,因為終止通知是在做出獎金決定之後發出的。

結論

因此,法庭裁定野村並無違反上述隱含條款。

本案例對於如何詮釋僱傭合約中的隱含條款提供了指引,讓僱主和僱員更清楚各自的權利和義務。我們提醒僱主有責任真誠、合理和出於適當目的地行使酌情權,即使他們擁有唯一或絕對的酌情權。 這尤其適用於僱主決定應否行使酌情權給予員工獎金。 僱主也應注意,若僱員紀律程序屬於合約性質,僱主必須遵循合約所規定的紀律程序。

判決全文可在此處取得(僅提供英文版本)。

2024年9月30日,法院就福建諾奇股份有限公司(“福建諾奇”)前首席財務官的取消資格令頒佈了判決理由(HCMP 736/2019,“福建諾奇案”)。該首席財務官被令三年內不得參與香港任何公司的管理,並被命令支付證券及期貨事務監察委員會(”證監會“)的訟費。

在日期為2024年10月18日的證監會新聞稿中,證監會法規執行部執行董事強調了首席財務官在保護企業資產、確保準確的財務披露以及向董事會報告可疑交易方面的重要性。證監會特別指出,福建諾奇案明確表明,首席財務官負有“監督職責,須就可疑交易作出適當查詢,並及時就此向董事會彙報”。

根據證監會的調查,在福建諾奇案中,福建諾奇股份在2014年1月上市後不久,其上市募集資金中的2.25億元人民幣在未經適當批准的情況下被提取,且並非用於真正的商業用途。法院在頒佈取消資格令時指出,該首席財務官存在明顯的不稱職與疏忽,但沒有指控其不誠實。在該案中,福建諾奇的董事長兼首席執行官對該首席財務官隱瞞了資訊。

將福建諾奇案與較早的一起案件(HCMP 1462/2019,“長港敦信案”)進行比較可能會有所裨益。在長港敦信案中,證監會成功地對長港敦信實業有限公司(“長港敦信”)的前首席財務官取得了取消資格令及賠償令。在該案中,長港敦信的前主席兼執行董事挪用了該公司進行股份配售及債券配售的所得款項。該首席財務官不僅未有通知核數師、審核委員會及董事會關於主席挪用1.63億港元的情況,還採取了隱瞞挪用行為的行動。鑒於其嚴重的失當行為,他被取消資格10年,並被命令償還挪用的金額及利息,並支付證監會的訟費。

這些與首席財務官的“報告及保護”職責相關的案例突顯了公司治理的重要性以及首席財務官角色的擴展。首席財務官的職責範圍已經遠遠超出了傳統的財務範疇,需要對新的挑戰及風險有更全面的把握。傳統上,首席財務官的主要角色集中在財務管理,以確保公司的財務健康及有能力履行其義務。儘管這仍然是一項關鍵職責,但今天的首席財務官必須應對更廣泛的任務。現代的首席財務官需要有能力能夠處理公司財務以外的各種事務,包括公司治理、風險管理及維護健全的內部控制制度。

在最近的Green Light Multiplex Co Ltd v Lam Shi Yan [2024] HKCFI 2101一案中,原訟法庭(「法庭」)裁定一名前僱員違反合約及受信責任,不當地轉移業務機會。僱主獲賠償逾港幣二百萬元。

案件背景

第一被告人林先生(「林」)受聘為原告人 Green Light Multiplex Co. Limited(「公司」)的總經理。公司原本從事照明元件供應業務,而林受聘的其中一項職責是將公司的業務擴展至工程照明業務。

就此,林促使Abacus Lighting Limited(「Abacus」)與公司訂立獨家分銷協議(「該協議」)。根據該協議,公司擁有在香港及澳門購買、推廣及銷售Abacus產品及服務的獨家權利。

隨後,林與公司的關係在多方面惡化。林指公司創辦人及董事總經理黎先生(「黎」)剝奪他的權責,例如在沒有事先諮詢林的情況下開除他的下屬。林辯稱,鑒於他對僱傭關係的信任及信心已受破壞,他別無選擇,只能辭職。

另一方面,除其他事項外,公司指稱林不當地促使Abacus違反該協議,導致公司和Abacus的獨家分銷權落入Pinetum Lighting Limited(「Pinetum」)手中,而Pinetum是公司的競爭對手。林後來加入Pinetum(儘管林否認曾受僱於 Pinetum)。公司因此進一步失去多項建築工程的業務機會。

在此情況下,公司向林提出申索,指其違反僱傭合約中多項隱含條款及對公司所負的受信責任,導致公司損失業務機會及利潤。

林僱傭合約中的隱含條款

公司和林均辯稱,林的僱傭合約中隱含某些條款。法庭接納公司的說法,認為林的僱傭合約確實隱含了以下責任:(1)忠誠及誠實的責任;(2)不轉移業務機會的責任;(3)不招攬顧客的責任;(4)不披露機密資料的責任;及(5)不使用在受僱於公司期間或因受僱而取得的資料以損害公司利益的責任。

法庭亦接納林的說法,即若職銜的轉變會從根本上改變他整個工作的性質,他則不應被降職的隱含條款。

林對公司所負的受信責任

法庭認為,在判斷非董事的僱員是否對僱主負有受信責任時,必須謹慎確定該僱員所承擔的特定職責,並詢問在所有情況下,該僱員是否將自己置於必須僅為其僱主利益行事的處境。只有在確定了這些責任後,才可能判斷僱員是否違反了任何受信責任。因此,需要分析所有情況,並參考具體的合約義務,以判斷僱員是否承諾僅為僱主的利益行事。

在此,考慮到以下兩項因素,法庭毫不猶豫地得出以下結論,即使林並非公司董事,作為總經理的他也對公司負有受信責任:

林轉移業務機會及違反責任

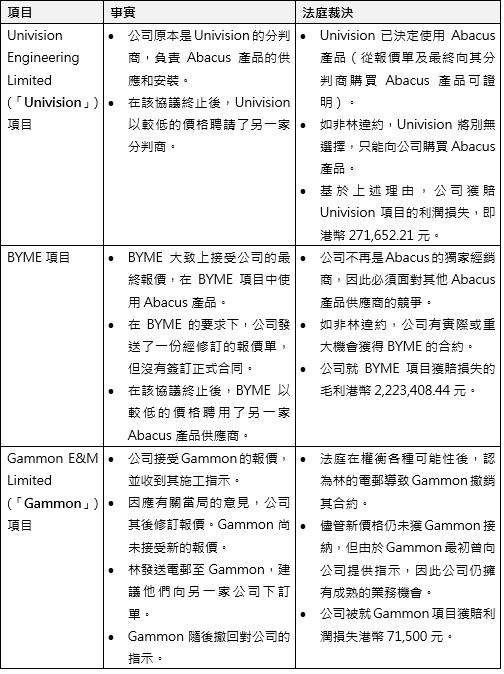

在考慮了各方提出的大量事實證據後,除其他事項外,法庭裁定:

本案重點

除了所有僱員一般均對僱主負有忠誠及真誠責任外,如果達一定職級的僱員已承諾根據僱傭合約只為僱主的利益行事,則即使他們不是董事,也可能對僱主負有受信責任。一般而言,受信責任比忠誠責任的要求更高及更嚴格。

此外,即使沒有終止合約後的保密義務和限制性契約(這些通常會在僱傭合約中規定,以防止僱員在終止合約後立即加入競爭對手及向前客戸招攬業務),如果僱員的行為被發現違反其僱傭合約的隱含條款和/或對其前僱主負有的受信責任,法庭仍願意判給僱主賠償。

判決全文可在此處取得(僅提供英文版本)。

我們公司業務團隊合夥人唐宇平律師及陸詠琳律師為湯森路透 Practical Law Global撰寫了有關概述在香港註冊成立的私人有限公司保存登記冊及其他記錄的法定要求的指引。該指引可在此處查閱(僅提供英文版本):Company Records and Registers in Hong Kong

我們擁有一隊優秀的公司業務律師團隊及公司秘書服務部門,能夠為您提供法律意見及協助您處理監管合規及公司治理事宜。如果您在這方面有任何疑問或需要協助,請隨時與我們聯繫。

* 經出版商許可轉載自Practical Law。詳情請參閱www.practicallaw.com。

查看我們全球分所的最新消息